شركة بترول وأراضٍ بـ5 مليارات جنيه.. قصة الاستحواذ على "النيل لحليج الأقطان"

ايميكس

كتبت – شيماء حفظي:

أثار عرض الشراء المقدم من شركة إيميكس إنترناشيونال، للاستحواذ على أسهم النيل لحليج الأقطان، تساؤلات كثيرة حول سعر السهم، خاصة بعدما وصفه مجلس إدارة الشركة بأنه "متدنٍ" ويحتاج لتحسينه.

وقال مجلس إدارة شركة النيل لحليج الأقطان، في بيان للبورصة، الاثنين الماضي، إن سعر عرض الاستحواذ على أسهم الشركة المقدم من شركة إيميكس إنترناشونال 50 جنيها للسهم هو سعر متدنٍ، ويجب تحسين السعر.

وكانت البورصة، أعلنت فتح باب تلقي الطلبات، ضمن عرض الشراء لعدد 52,992,500 سهم بنسبة 100% من أسهم رأس مال الشركة المصدرة وبحد أدنى لتنفيذ عرض الشراء نسبة 51%، لفترة عشرة أيام عمل تبدأ من جلسة تداول 13/9/2020 وحتى نهاية جلسة تداول 24/9/2020.

قصة عرض الاستحواذ

تقدمت شركة إيميكس إنترناشيونال، بعرض شراء للاستحواذ على أسهم شركة النيل لحليج الأقطان، وهي شركة تعمل في مجال الغاز والبترول.

ووفقا للموقع الإلكتروني للشركة، فإن إيميكس، هي شركة منطقة حرة خاصة تأسست عام 1979 وهي شركة تجارية للطاقة مقرها في القاهرة ، مصر، ولديها خبرة على مدار 40 عامًا في تجارة النفط الخام والمنتجات النفطية.

وتشير الشركة، إلى أنها تمكنت من تحقيق وإبرام عقد معالجة النفط الخام في مصفاة ميدور لحوالي 90 مليون برميل خلال 2005-2009 ، وأن 8 ملايين طن من عقد تسليم غاز البترول المسال إلى الهيئة العامة للبترول طوال 2017-2021 يعبر عن مكانة IMEX المؤكدة برأس مال قدره 100 مليون دولار أمريكي، وبلغ حجم مبيعات IMEX ما يقرب من 1.2 مليار دولار في عام 2018.

وقال حسام الغايش العضو المنتدب لشركة أسواق لإدارة المحافظ المالية، إنه لا يوجد تعارض بين النشاط الذي تعمل به الشركة المقدمة للعرض ونشاط حليج الأقطان الذي تعمل به النيل، فهي في كل الأحوال "صفقة استثمار".

وأضاف أنه لا يشترط أن تكون الشركة عاملة في نفس المجال الذي ترغب في الاستثمار فيه، فهي تشتري أسهم وتوكل إدارة إلى شركة إدارة متخصصة، وهناك 3 مصادر للتدفقات إما الاستثمار في نشاط الشركة أو استثمار في أسهم سواء باستحواذ أو بدون استحواذ، أو صفقات تمويلية للإقراض من خلال سندات أو صكوك أو إقراض شركات.

اقتناص فرصة كبيرة

يرى حسام أن تقديم الشركة إيميكس لعرض الشراء للاستحواذ على أسهم النيل لحليج الأقطان هو "اقتناص فرصة كبيرة" في ظل الظروف المحيطة بالشركة وتوقف أسهمها عن التداول لسنوات طويلة واحتباس أموال المستثمرين في السهم.

وقال إن هذا يأتي إضافة إلى انتهاء النزاعات حول الشركة مع الجهات الحكومية، في ظل أصول ضخمة تمتلكها الشركة في هيئة أراضٍ بمواقع متميزة.

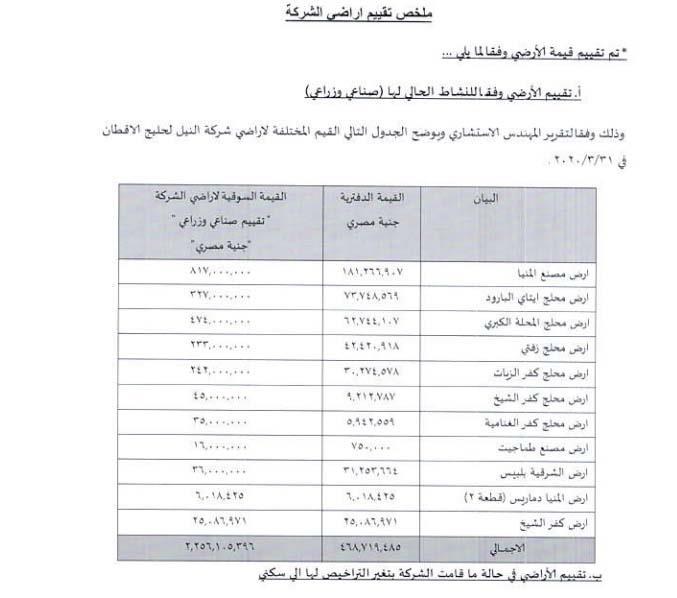

وتمتلك الشركة أراض فى عدد من مراكز المنيا، وأرض محلج إيتاى البارود، وأرض محلج المحلة الكبرى، وأرض محلج زفتى، وأرض محلج كفر الزيات، وأرض محلج كفر الشيخ، وأرض محلج كفر الغنامية، وأرض مصنع طماجيت، وأرض الشرقية بلبيس، وتمارس نشاط الحليج بشكل محدود حاليا.

وأضاف الغايش، أنه في حال نجاح الاستحواذ، سيكون لدى إيمكيس أصول كبيرة تمكنها من بدء نشاط الاستثمار والتطوير العقاري من خلال إنشاء شركة جديدة، أو تغيير نشاط الشركة القائمة (النيل لحليج الأقطان) أو الدخول في شراكة مع مطور عقاري لاستغلال الأراضي.

إشكالية التسعير

وأوضح الغايش أن العرض المقدم، سيجعل المساهمين يفكرون في الاستجابة له للتخلص من عبء السهم، واسترداد أموالهم، دون المخاطرة مستقبلا، بإعادة تدوال السهم في البورصة، لكن هذا يقابله اعتراضات بشأن تقييم سعر السهم.

وقدمت إيميكس عرض الشراء متضمنا سعر 50 جنيها للسهم، وفيما يرى مجلس إدارة الشركة انه "سعر متدنٍ ويجب تحريكه" يرى عدد من المساهمين أنه سعر جيد وفقا لتقييم القيمة العادلة للسهم الذي اعتمده مجلس الإدارة عند 35.5 جنيه للسهم.

وقال حسام الغياشي، إن الخلاف حول هذه التقييمات، سببها أن تقييم الأصول باعتبارها أراضي صناعية – وهو التقييم المعتمد حاليا- يختلف عن تقييمها كأراضٍ تجارية سكنية وهو تقييم سبق تجربته وقفز بسعر السهم لأكثر من 100 جنيه.

ووفقا لبيانات الشركة المرسلة للبورصة، يبلغ إجمالي قيمة الأراضي وفقا للتقييم للنشاط السكني نحو 4.85 مليار جنيه، لكن يلزم سداد رسوم تحويل النشاط من صناعي زراعي إلى سكني بنحو 30% من المبلغ لتصبح القيمة المتوقعة للأراضي نحو 3.39 مليار جنيه.

سيناريوهات الاستحواذ

يحاوط عرض الشراء المقدم من إيميكس إنترناشيونال، سيناريوهان، وأي منها ستحدد من خلال قرار كبار المساهمين، وظروف كل مستثمر وحاجته لتحويل استثماره في الشركة إلى سيولة مالية، وخططه المستقبلية، وسعر الشراء الذي استحوذ على السهم في الماضي.

وقال حسام، إن السيناريو الأول هو إتمام بيع 51% من حصة المساهمين ضمن عرض الشراء، وبالتالي تتم عملية الاستحواذ، ويكون له حق طرح الشطب الاختياري من البورصة، وتدخل هيئة الرقابة المالية، وسيطا من أجل حقوق المتضررين من الاستحواذ، أو يستمر في البورصة وفقا لرغبة المالك الجديد.

أما السيناريو الثاني، فهو امتناع المساهمين الرئيسيين بالشركة عن البيع ضمن عرض الاستحواذ، وحينها ستسير الشركة في إجراءات زيادة رأسمالها، التي أعلنت عنها خلال الفترة الماضية، من خلال قدامي المساهمين، وإعادة التداول على السهم.

فيديو قد يعجبك: